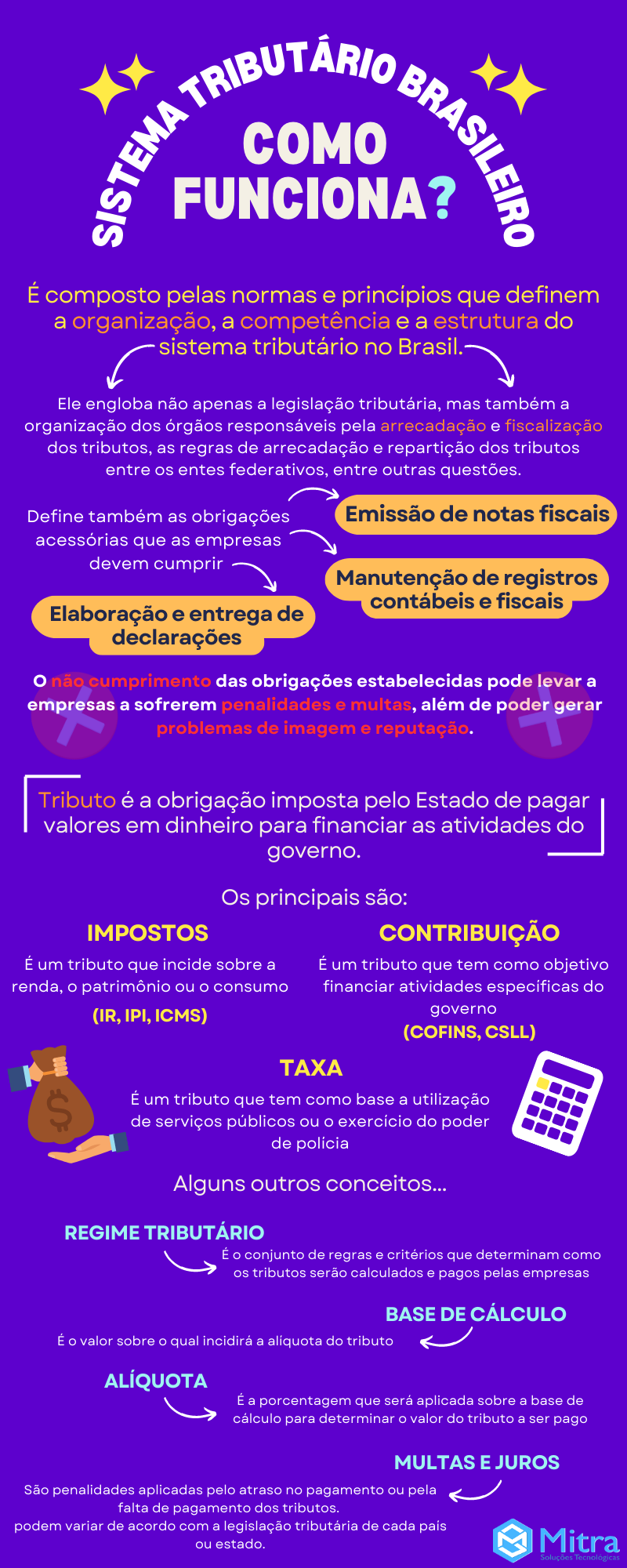

O Sistema Tributário Brasileiro é um conjunto complexo de leis, decretos, normas e regulamentações que regem a arrecadação de impostos e tributos no país.

Esse sistema tem grande importância para a economia brasileira, pois a arrecadação de impostos é uma das principais fontes de receita do governo.

É considerado complexo e burocrático, o que gera dificuldades para os contribuintes no cumprimento de suas obrigações tributárias.

É de extrema importância para as empresas, pois ela estabelece as normas e regras que devem ser seguidas para o recolhimento de impostos e tributos devidos ao governo.

Além disso, também define as obrigações acessórias que as empresas devem cumprir, como a emissão de notas fiscais, a elaboração e entrega de declarações e a manutenção de registros contábeis e fiscais.

(Conheça os regimes de tributação de cada empresa aqui)

O não cumprimento das obrigações estabelecidas pode levar a empresas a sofrerem penalidades e multas, além de poder gerar problemas de imagem e reputação.

Por outro lado, quando as empresas cumprem as normas estabelecidas, elas evitam problemas com o fisco, mantêm sua regularidade fiscal e podem usufruir de benefícios fiscais e incentivos governamentais.

Portanto, é fundamental que as empresas conheçam e cumpram a legislação tributária, de forma a evitar problemas com o fisco e a manter sua regularidade fiscal.

Legislação Tributária

Como já citado, a legislação tributária é o conjunto de normas e leis que regem a arrecadação de tributos (impostos, taxas e contribuições) pelos governos. Entenda um pouco sobre cada conceito:

Tributo: é a obrigação imposta pelo Estado de pagar valores em dinheiro para financiar as atividades do governo.

Os principais tributos são: impostos, taxas e contribuições.

Imposto: é um tributo que incide sobre a renda, o patrimônio ou o consumo.

Alguns exemplos são: o Imposto de Renda (IR), o Imposto sobre Produtos Industrializados (IPI) e o Imposto sobre Circulação de Mercadorias e Serviços (ICMS).

(Confira nosso post exclusivo sobre Impostos aqui)

Taxa: é um tributo que tem como base a utilização de serviços públicos ou o exercício do poder de polícia.

Alguns exemplos são: a taxa de licença para funcionamento de estabelecimentos comerciais e a taxa de renovação de carteira de motorista.

Contribuição: é um tributo que tem como objetivo financiar atividades específicas do governo.

(Confira nosso post exclusivo sobre Contribuições aqui)

Alguns exemplos são: a Contribuição para o Financiamento da Seguridade Social (COFINS) e a Contribuição Social sobre o Lucro Líquido (CSLL).

Regime tributário: é o conjunto de regras e critérios que determinam como os tributos serão calculados e pagos pelas empresas.

Base de cálculo: é o valor sobre o qual incidirá a alíquota do tributo.

Por exemplo, no caso do Imposto de Renda, a base de cálculo é a renda bruta do contribuinte.

Alíquota: é a porcentagem que será aplicada sobre a base de cálculo para determinar o valor do tributo a ser pago.

Por exemplo, a alíquota do Imposto de Renda varia de acordo com a faixa de renda do contribuinte.

Multa e juros: são penalidades aplicadas pelo atraso no pagamento ou pela falta de pagamento dos tributos.

As multas e os juros podem variar de acordo com a legislação tributária de cada país ou estado.

Veja abaixo uma representação resumida do post